Als erfahrener Forscher mit über zwei Jahrzehnten Erfahrung auf den Finanzmärkten habe ich zahlreiche Marktzyklen und -trends miterlebt. Der aktuelle Bullenmarkt bei Bitcoin (BTC) hat mein Interesse geweckt, da er einigen Mustern entspricht, die wir während der Bullenmärkte 2016 und 2020 gesehen haben.

Da sich Bitcoin (BTC) der Schwelle von 70.000 US-Dollar nähert, gibt es in der Welt der Kryptowährungen viel Gerede über einen möglichen Sprung auf 100.000 US-Dollar und einen erwarteten Altcoin-Boom. Inmitten dieser Aufregung hat der Krypto-Experte Axel Bitblaze Einblicke in die Münze X gegeben und beurteilt, ob Bitcoin solche Höhen erreichen kann, indem er die notwendigen Marktbedingungen und Auslöser berücksichtigt.

Bitblaze unterstreicht die entscheidende Rolle, die Liquidität auf dem Kryptomarkt spielt, und vergleicht sie mit dem Motor, der unseren Raum antreibt. Wenn wir auf frühere Marktschübe in den Jahren 2016 und 2020 zurückblicken, weist er darauf hin, dass diese in erster Linie durch ein eskalierendes Liquiditätsangebot vorangetrieben wurden. Die Frage ist nun, ob wir mit ähnlichen oder noch größeren Liquiditätsereignissen rechnen können, die den Wert von Bitcoin weiter steigern werden.

Genug von der deutschen Bürokratie? 😤Dann ab in die Krypto-Welt! 🚀💸

👉Klick auf "Beitreten" und erlebe den Spaß!📲

Der Bitcoin-Anstieg Nr. 1 soll durch Stablecoins angeheizt werden

Im Mittelpunkt der Untersuchung von Bitblaze steht die aktuelle Marktlage für Stablecoins. Er bezeichnet sie als „den Einstiegspunkt in die Welt der Kryptowährungen“ und betont ihre entscheidende Rolle im Kryptobereich. Der Gesamtwert aller Stablecoins, bekannt als Gesamtmarktkapitalisierung, ist auf beeindruckende 173 Milliarden US-Dollar gestiegen und markiert damit einen neuen Höchststand seit dem Fall von TerraUSD (UST).

USDT (Tether) ist weiterhin führend im Stablecoin-Sektor und macht etwa 69 % der gesamten Marktkapitalisierung mit einem Wert von 120 Milliarden US-Dollar aus. Bitblaze weist auf die frühere Beziehung zwischen dem Preis von Bitcoin und der Marktkapitalisierung von USDT hin und weist darauf hin, dass die Marktkapitalisierung von USDT von März 2020 bis November 2021 um das 17-fache gestiegen ist, während der Preis von Bitcoin um etwa das 16,5-fache gestiegen ist.

Obwohl die Marktkapitalisierung von USDT seit März 2024 stetig zunimmt, ist der Preis von Bitcoin in diesem Zeitraum ziemlich stabil geblieben. Dies deutet darauf hin, dass eine beträchtliche Menge an Liquidität zurückliegt und bereit ist, in Bitcoin und Kryptowährungen zu investieren. Der Analyst geht davon aus, dass diese Fonds wahrscheinlich bald auf den Markt kommen werden, finden Sie nicht auch?

#2 FASB-Regeländerung

Ein entscheidender Aspekt, den es zu berücksichtigen gilt, sind die bevorstehenden Änderungen der Rechnungslegungsvorschriften durch das Financial Accounting Standards Board (FASB). Derzeit haben börsennotierte Unternehmen Schwierigkeiten, Bitcoin zu besitzen, da die derzeitigen Buchhaltungspraktiken ihnen gegenüber ungünstig sind.

Bitblaze stellt klar: „Wenn ein Unternehmen beispielsweise 100 Bitcoins für 67.000 US-Dollar pro Münze kauft, der Wert von BTC auf 60.000 US-Dollar sinkt und später auf 68.000 US-Dollar steigt, muss das Unternehmen diesen Rückgang als seinen aktuellen Bestand melden. Das bedeutet, dass es dies tun müsste.“ Sie verbuchen es als Verlust, obwohl sie technisch gesehen einen Gewinn erzielen. Solche irreführenden Finanzberichte können zu einem Rückgang der Aktienkurse führen, was dazu führen kann, dass Unternehmen aufgrund der potenziellen Vorteile zögern, in Bitcoin zu investieren.

Die bevorstehende Änderung der FASB-Regeln, deren Umsetzung im Dezember 2024 geplant ist, soll dieses Problem angehen. Mit diesen neuen Vorschriften haben Unternehmen die Möglichkeit, den tatsächlichen Wert ihrer Bitcoin-Bestände entsprechend den Marktkursen am Ende des Berichtszeitraums offenzulegen. Bitblaze schlägt vor, dass diese Änderung der Regulierung mehr Unternehmen dazu ermutigen könnte, Bitcoin in ihre Finanzberichte zu integrieren.

Als Beispiel nennt er MicroStrategy und weist darauf hin, dass das Unternehmen seit August 2020 252.220 Bitcoins im Wert von 17,4 Milliarden US-Dollar angehäuft hat, was heute einen Gewinn von 7,4 Milliarden US-Dollar erwirtschaftet. Wenn man bedenkt, dass S&P-500-Unternehmen zusammen rund 2,5 Billionen US-Dollar an Bargeld und Bargeldäquivalenten halten – Vermögenswerte, die anfällig für Inflation sind –, erweist sich Bitcoin als attraktive, inflationssichere Option.

#3 Expanding M2 Money Supply

Neben der Erkundung des breiteren wirtschaftlichen Umfelds konzentriert sich Bitblaze auf die Geldmenge M2, die Bargeld, Giroeinlagen und andere Formen leicht konvertierbarer, geldnaher Gelder umfasst. Derzeit beläuft sich diese Geldmenge M2 auf rund 94 Billionen US-Dollar und ist damit etwa 39-mal größer als der Gesamtwert aller im Umlauf befindlichen Kryptowährungen.

Einfacher ausgedrückt erwähnt Bitblaze eine Studie, die zeigt, dass mit jedem Anstieg der M2-Geldmenge um 10 % der Bitcoin-Preis um 90 % steigt. Obwohl die Geldmenge M2 um etwa 3 % über ihrem Allzeithoch gestiegen ist, hat Bitcoin es nicht geschafft, seinen Höchstwert aus dem Jahr 2021 zu erreichen. Dies bedeutet, dass ein erheblicher Teil der verfügbaren Liquidität ungenutzt bleibt.

Derzeit liegt die Geldmenge M2 etwa 3 % über ihrem vorherigen Höchstwert, aber Bitcoin hat seinen Höchststand von 2021 noch nicht überschritten. Angesichts der weltweit sinkenden Zinssätze und der quantitativen Lockerung könnte Fiat-Währung zu einer weniger attraktiven Anlageoption werden. Wie Ray Dalio sagte: „Bargeld ist Müll“, und dieser massive Anstieg der Geldmenge wird wahrscheinlich in verschiedene Anlageklassen fließen, wie zum Beispiel Kryptowährungen; nach der Prognose des Analysten.

Ab November 2021 sind die Geldmarktfonds auf beeindruckende 6,5 Billionen US-Dollar angewachsen, da Anleger aufgrund der steigenden Zinssätze von der Sicherheit von Staatsanleihen angezogen werden. Da die Federal Reserve jedoch beginnt, die Zinsen zu senken, und weitere Senkungen andeutet, wird erwartet, dass die Renditen auf Staatsanleihen erheblich zurückgehen, was möglicherweise zu einem starken Abzug aus Geldmarktfonds führen wird.

Bitblaze geht davon aus, dass ein Rückgang der T-Bill-Rendite zu einem erheblichen Abzug von Mitteln aus Geldmarktfonds führen könnte, was Anleger dazu veranlassen würde, nach höheren Renditen zu suchen. Diese Suche könnte sie zu riskanteren Vermögenswerten wie Bitcoin und anderen Kryptowährungen führen, die Bitblaze als die „schnellsten Pferde“ im Umfeld der quantitativen Lockerung (QE) bezeichnet. Er prognostiziert, dass dieser Trend zu einem erheblichen Kapitalzufluss in die Kryptomärkte führen könnte.

Einfacher ausgedrückt addiert Bitblaze verschiedene Quellen verfügbarer Mittel wie die Geldmenge M2 (94 Billionen US-Dollar), Geldmarktfonds (6,5 Billionen US-Dollar), von S&P 500-Unternehmen gehaltene Barmittel (2,5 Billionen US-Dollar) und den Marktwert von Stablecoins (173 Milliarden US-Dollar). . Dies beläuft sich auf etwa 103,17 Billionen US-Dollar und ist damit etwa 43-mal größer als der aktuelle Gesamtwert aller Kryptowährungen zusammen.

Er wendet sich außerdem an Skeptiker und kommt zu dem Schluss: „Für einen Zufluss von 200 Milliarden US-Dollar waren nur 0,19 % dieses Kontos für den Einstieg in die Kryptowährung erforderlich.“ Für diejenigen, die glauben, dass dies nicht möglich ist und 200 Milliarden zu viel sind: BTC-ETFs verzeichneten Nettozuflüsse von über 20 Milliarden US-Dollar trotz seitwärts gerichteter Preisbewegungen, ohne Zinssenkungen und ohne QE.“

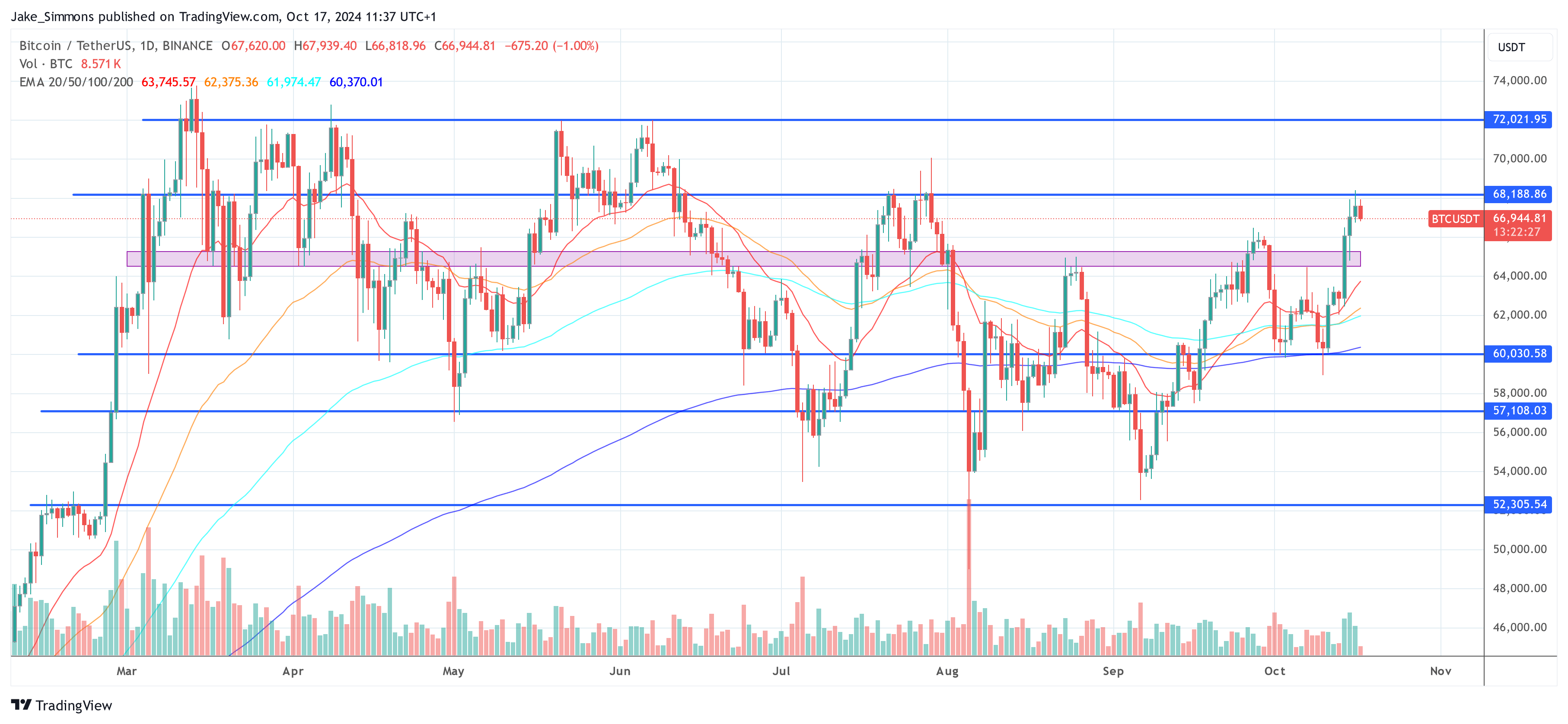

Zum Zeitpunkt der Drucklegung wurde BTC bei 66.944 US-Dollar gehandelt.

Weiterlesen

- Alles, was Sie über die 12. Staffel von „Vanderpump Rules“ nach der Besetzungsüberarbeitung wissen sollten

- Travis Scott bricht den bisherigen Besucherrekord bei Konzerten im Allianz Stadium in Sydney, nachdem ein Fan bei seiner überfüllten Show bewusstlos wurde

- Die 10 besten kostenlosen Krypto-Anmeldebonusangebote im Januar 2025

- Promis verraten Geheimnisse: Die Wahrheit hinter peinlichen Sexszenen wird enthüllt!

- XLM PROGNOSE. XLM Kryptowährung

- Die 30 besten Krypto-Events, die man im Jahr 2025 unbedingt besuchen muss

- SRX PROGNOSE. SRX Kryptowährung

- Christina Haack verrät endlich, warum sie sich von Josh Hall scheiden lässt … und es hat nichts mit Geld zu tun

- Die besten Kryptowährungen für heute

- Le dotecoin: un voyage gegen les Étoiles? 🚀💰

2024-10-17 19:17